La taxe sur la valeur ajoutée (TVA) est un impôt indirect que doivent collecter les entreprises auprès de leurs clients avant de le reverser à l'État.

Dans le secteur de la restauration, son calcul et sa déclaration peuvent s'avérer complexes en raison des différents taux applicables. En effet, gérer un restaurant signifie être constamment occupé sur plusieurs fronts : dès la gestion des aspects fiscaux comme la TVA jusqu'à la recherche de personnel, en passant par le marketing et la gestion des réservations.

Heureusement, aujourd'hui il y a des solutions qui accompagnent les restaurateurs et les aident dans différents aspects de l’organisation de l’établissement. Par exemple, TheFork Manager, le logiciel de gestion qui permet d'améliorer la gestion des réservations, offre également une visibilité exceptionnelle dès le départ grâce aux plateformes TheFork, TripAdvisor et le Guide Michelin.

Toutefois, ce guide porte sur les aspects fiscaux. Découvrez tout ce que vous devez savoir sur le fonctionnement de la TVA et comment celle-ci impacte directement la trésorerie et la rentabilité de votre établissement.

Qu'est-ce que la TVA ?

La taxe sur la valeur ajoutée (TVA) est un impôt indirect sur la consommation, omniprésent dans les transactions commerciales et les services en France. Elle est perçue par l'entreprise au moment de la vente d'un produit ou de la prestation d'un service au consommateur.

Cependant, contrairement à une taxe classique sur les ventes, la TVA est calculée à chaque étape de la production et de la distribution, sur la valeur ajoutée à chaque stade, d'où son nom.

Dans le secteur de la restauration, la TVA touche donc à la fois les produits alimentaires et les services, avec des taux qui varient selon la nature du produit et le contexte de la vente (sur place, à emporter, alcoolisé ou non).

Une bonne gestion de la TVA est essentielle pour vous, car vous devez la collecter correctement et la déclarer de manière adéquate aux services fiscaux.

TVA dans la restauration : la réforme de 2009

La réforme de la TVA dans la restauration en 2009 a marqué un tournant décisif pour l'ensemble des acteurs du secteur en France. Avant cette réforme, la restauration était soumise à un taux de TVA de 19,6 %, considéré par beaucoup comme un frein à la compétitivité et à la consommation. Le Gouvernement français a finalement introduit un taux réduit de TVA pour les services de restauration. On est donc passés de 19,6 % à 5,5 %.

Cependant, cette réforme a aussi distingué l’application de la TVA selon les différents types de produits et services offerts par les restaurateurs :

- Les repas consommés sur place ont bénéficié du taux réduit ;

- Les produits préparés pour la consommation immédiate, tels que les plats à emporter, ont également profité de ce taux réduit ;

- En revanche, les boissons alcoolisées sont restées soumises au taux normal de TVA, même lorsqu'elles sont consommées dans le cadre d'un repas au restaurant.

Différents taux de TVA en restauration

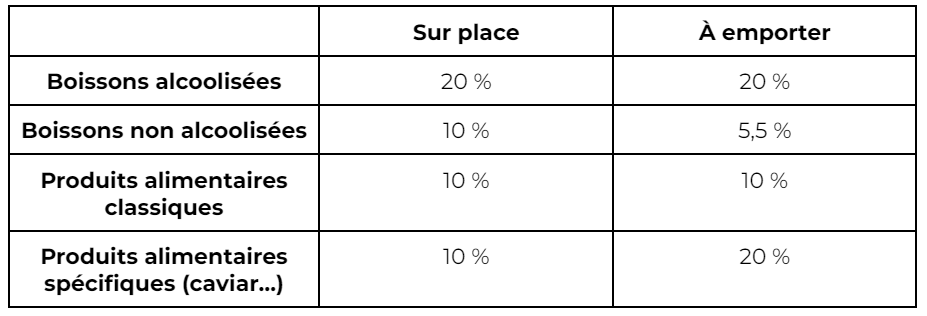

Dans le secteur de la restauration, les taux de TVA applicables sont déterminés par la nature des produits et services offerts. Les restaurateurs doivent appliquer avec précision ces taux pour se conformer à la législation fiscale et éviter les erreurs de déclaration.

H3 - Synthèse des taux de TVA dans le milieu de la restauration

Quel est le taux de la TVA pour les boissons ?

En restauration, le taux de TVA appliqué aux boissons peut varier selon leur nature :

- Boissons alcoolisées : soumises à une TVA de 20 %, que la consommation ait lieu sur place ou qu'il s'agisse de ventes à emporter ;

- Boissons non alcoolisées : le taux de TVA est de 10 % lorsqu'elles sont servies dans le cadre d'un repas sur place. En revanche, si elles sont vendues séparément ou à emporter, le taux applicable est de 5,5 %.

Quel est le taux de la TVA pour les produits alimentaires ?

Pour les produits alimentaires, le taux de TVA dépend également de leur nature et de leur mode de consommation :

- Taux intermédiaire de 10 % : ce taux s'applique à la plupart des produits alimentaires à consommer sur place ou à emporter ;

- Taux de 20 % : certains produits alimentaires spécifiques, comme le caviar, sont soumis à ce taux plus élevé lorsqu'ils sont vendus dans le cadre d’une vente à emporter.

Quel est le taux de la TVA pour la vente à emporter ?

La vente à emporter est soumise à des règles de TVA spécifiques en France :

- Taux réduit de 5,5 % : les boissons non alcoolisées à emporter sont soumises à ce taux ;

- Taux intermédiaire de 10 % : ce taux de TVA s'applique généralement aux produits alimentaires préparés pour la vente à emporter, à condition qu'ils ne soient pas considérés comme des produits de luxe ;

- Taux de 20 % : certains produits alimentaires comme le caviar, la margarine, les confiseries ou le chocolat sont soumis à ce taux de 20 %. Les boissons alcoolisées sont aussi assujetties à ce taux.

Quel est le taux de la TVA pour la consommation sur place ?

Pour les services de restauration avec consommation sur place, le taux de TVA est défini comme suit :

- Taux intermédiaire de 10 % : s'applique à la majorité des aliments et des boissons non alcoolisées servis dans les restaurants, y compris les repas complets ;

Taux de 20 % : pour les boissons alcoolisées consommées sur place, le taux le plus élevé est maintenu.

Quels restaurateurs sont concernés par la TVA ?

La TVA est applicable à la grande majorité des restaurateurs en France, qu'il s'agisse de restaurants traditionnels, de cafés, de brasseries ou de services de restauration rapide à emporter. Cependant, des exceptions et des régimes spécifiques existent en fonction de la taille de l'entreprise et du type de service offert :

- Petites entreprises et microentreprises : ces entités peuvent bénéficier de régimes fiscaux simplifiés, comme le régime de la franchise en base de TVA, qui les dispense de la collecte et du paiement de la TVA jusqu'à un certain seuil de chiffre d'affaires. Pour tout comprendre sur ce régime particulier, rendez-vous sur Entreprendre.Service-Public.fr ;

- Associations et organismes à but non lucratif : certains de ces organismes peuvent être exonérés de TVA s'ils remplissent des conditions spécifiques, énoncées dans l’article 261-7-1°-b du Code général des impôts ;

- Services spécifiques : les services de traiteur ou de restauration fournis dans le cadre de prestations éducatives, sociales, médico-sociales ou de soins à domicile peuvent également être soumis à des règles particulières.

Comment calculer la TVA en restauration ?

Pour calculer votre TVA, suivez ces étapes :

- Identification du taux applicable : déterminez le taux de TVA correspondant à chaque produit ou service offert (5,5 %, 10 % ou 20 %), en fonction de sa catégorie (alimentaire, boisson alcoolisée ou non, consommation sur place ou à emporter…Voir les indications ci-dessus) ;

- Calcul de la TVA collectée : pour chaque vente, multipliez le prix hors taxes (HT) par le taux de TVA applicable pour obtenir le montant de la TVA collectée. Par exemple, pour un repas à 10 € HT avec un taux de TVA à 10 %, la TVA collectée sera de 1 € ;

- Calcul de la TVA déductible : additionnez la TVA payée sur vos achats professionnels. Cette somme est déductible de la TVA collectée sur vos ventes ;

- Détermination de la TVA à déclarer : soustrayez la TVA déductible de la TVA collectée. Si la TVA collectée est supérieure à la TVA déductible, la différence est la TVA à payer à l'administration fiscale. Si c'est l'inverse, vous pouvez prétendre à un crédit de TVA ;

- Déclaration et paiement : déclarez la TVA calculée à l'administration fiscale selon la périodicité définie (mensuelle, trimestrielle ou annuelle) et procédez au paiement si nécessaire.

Il est important que vous conserviez toutes vos factures d'achat et de vente pour justifier les montants de TVA collectés et déductibles en cas de contrôle fiscal.

Comment déclarer la TVA en restauration ?

En tant que restaurateur, vous êtes tenu de déclarer la TVA de manière régulière, ce qui implique de suivre un processus précis. Vous devez commencer par maintenir un registre à jour de toutes vos transactions, y compris les ventes et les achats, en notant soigneusement la TVA collectée auprès des clients et celle que vous avez payée sur vos achats professionnels.

Pour déclarer la TVA, remplissez le formulaire de déclaration approprié, qui est généralement le formulaire CA3, ou le formulaire CA12 si vous êtes auto-entrepreneur et éligible au régime de la franchise en base de TVA. Cette démarche se fait en ligne via le portail des finances publiques.

Il est important de respecter les délais de déclaration et de paiement. Les dates limites sont fixées par l'administration fiscale et varient en fonction de votre situation. Si vous devez de la TVA, le paiement doit généralement être effectué en même temps que la déclaration

Comment récupérer la TVA déductible de son restaurant ?

Pour récupérer la TVA déductible dans votre restaurant, commencez par rassembler vos factures d'achats professionnels. Vous devez vous assurer que ces documents sont conformes aux exigences fiscales, c'est-à-dire qu'elles doivent mentionner clairement la TVA payée.

Lorsque vous remplissez votre déclaration de TVA, indiquez la TVA totale collectée sur vos ventes et la TVA totale déductible sur vos achats professionnels. Si la TVA déductible est supérieure à la TVA collectée, vous pouvez demander un remboursement du crédit de TVA ou l'imputer sur les prochaines déclarations.

Il est important de procéder à ces démarches dans les délais impartis pour chaque période de déclaration. En cas de doute ou pour s'assurer de la conformité de votre déclaration avec la réglementation, il est conseillé de consulter un expert-comptable. Ce professionnel pourra vous aider à optimiser la récupération de la TVA et à maintenir une comptabilité irréprochable pour votre restaurant. Pour une gestion plus efficace de votre établissement, pensez également à utiliser TheFork Manager.Ce logiciel peut vous aider dans la gestion des réservations et, au même temps, vous offre des avantages significatifs qui auront un impact positif sur vos finances et votre gestion fiscale.